核心观点

随着全球金融条件的持续收紧,债务国的再融资便利度、成本和偿债负担均日渐增大,部分脆弱性较高的国家的债务违约风险有所上行。欧元区边缘国作为上一轮欧债危机的主体,在疫情期间政府债务再次急剧攀升,市场对其是否会再次引发欧债危机的关注度日渐升温。本文则就欧元区边缘国的债务结构和偿债压力进行了梳理,借以分析欧债危机再次引发的可能性和风险点。

欧元区边缘国的债务偿付风险,正在被逐渐计入资产价格。

全球货币政策持续收紧,融资成本高企叠加需求放缓,债务国偿债负担增加,市场对于脆弱性较高的债务国的违约风险的担忧逐渐升温。一则,欧元区边缘国家和德国国债之间的利差水平快速走阔。二则,欧元兑美元汇率大幅贬值,再次跌破平价水平。三则,衡量信用违约风险的主权债务CDS利差持续走阔。

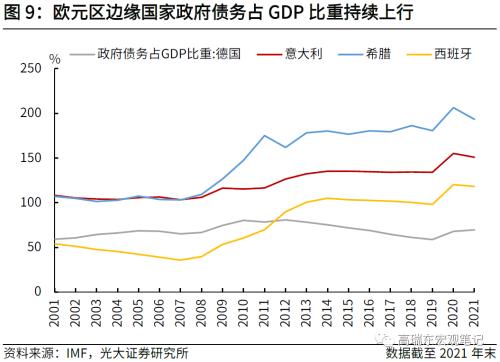

欧元区边缘国家的政府债务负担,在全球主要经济体中处于极高水平。

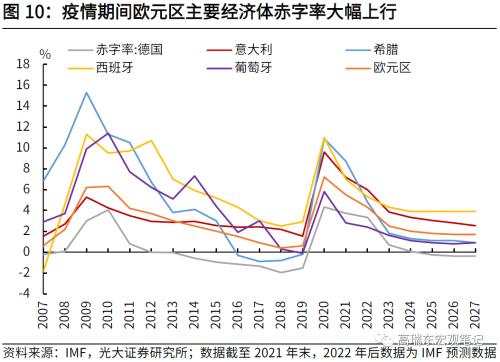

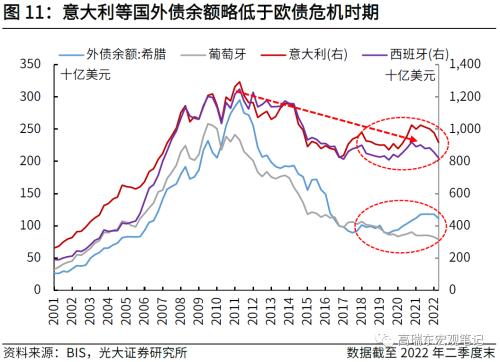

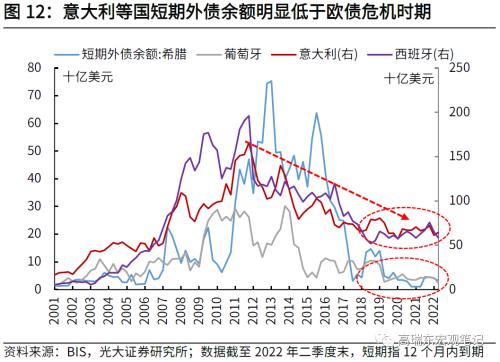

2020年新冠疫情发生后,为应对疫情冲击,各国均采取了扩张型财政政策,其中,希腊和意大利等国赤字率均上行至10%以上,并于2021年维持高位,推动政府部门债务水平大幅上行。2022年一季度末,希腊和意大利的政府部门杠杆率分别为189%和153%,在所有国际清算银行报告经济体中处于极高水平。意大利等欧元区边缘国家外债规模接近欧债危机时期,但短期外债和政府外债规模明显低于欧债危机时期,短期债务偿付压力明显弱于欧债危机期间。

欧元区边缘国债务偿付面临三重不确定性压力

压力一:全球流动性持续收紧,欧元区边缘国到期外债再融资难度增加,美联储加息节奏能否企稳以及维持高利率的时长,将是欧元区边缘国债务稳定性的重要影响因素。随着离岸美元持续回流美国,离岸市场的美元流动性日益收紧,债务国外债到期后的再融资难度明显上升,并且再融资成本也呈现出加速上行态势。在此背景下,12月议息会议是否会放缓加息步伐,并给出更为明确的利率指引,将是重要的观察节点,若美联储加息预期持续上修,则将日渐加大债务国偿债负担并弱化市场预期。

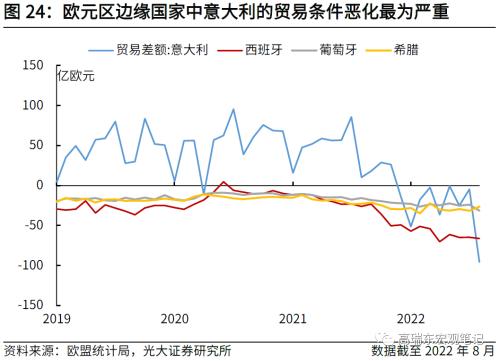

压力二:俄乌冲突加剧能源短缺,恶化欧元区贸易条件,经常项目走弱持续消耗外汇储备,偿债能力被动削弱。欧元区边缘国中意大利对能源进口的需求最强,其对外贸易的恶化也最为严重。俄乌冲突发生后,美欧联手对俄罗斯实施经贸制裁,导致俄罗斯部分产能退出国际能源市场,推动全球能源价格大幅上行,并且加剧了欧元区的能源短缺情况。随着欧元区能源补库和能源价格的持续上行,欧元区贸易差额逐渐转为逆差并持续走阔,拖累经常账户由净流入转为净流出,外汇储备持续消耗,外债偿付能力被动削弱。

压力三:“美强欧弱”格局对欧元汇率形成明显压制,汇率贬值进一步增加了外债偿付风险。2021年下半年以来,在货币政策、经济增长和通货膨胀等多方面因素的共振作用下,“美强欧弱”的格局持续加强,欧元对美元呈现出持续大幅贬值的态势,进一步增加了欧元区外债的再融资和偿付成本,助推外债违约风险上行。向前看,欧元走势仍存在较高的不确定性,若冬季取暖季发生严重能源短缺,则欧元区的经济增长和通胀将受到更严重的冲击,或将被迫在深度衰退中激进加息,欧元兑美元将会呈现更大幅度的下滑。

风险提示:美联储加息预期,俄乌冲突加剧,欧洲能源短缺加剧。

1、欧债危机正被计入资产定价

全球货币政策加码紧缩,融资成本高企叠加需求放缓,债务国偿债负担增加。今年以来,伴随着美国通胀持续超出市场预期,美联储货币紧缩节奏不断加码,带动欧元区在内的全球多数经济体持续收紧货币政策。

全球金融条件的持续收敛,催生出了两个衍生影响,一则,全球流动性(尤其是美元流动性)的持续紧缩,叠加再融资利率的快速走高,增加了债务国“借新还旧”的难度;二则,金融条件的持续收缩,将会导致融资成本上行和偿还已有债务负担的加重,进而明显抑制居民消费和企业投资意愿,经济走弱和财政乏力则会进一步加重债务国偿债负担。

市场对于脆弱性较高的债务国违约风险的担忧逐渐升温。金融市场中的债务违约风险定价,主要有以下三方面的表现:

一则,欧元区边缘国家和德国国债之间的利差水平快速走阔。作为2011年欧洲债务危机的主角,2022年年初以来,意大利和希腊的国债收益率大幅上行,助推意德利差和希德利差持续走阔。2022年11月4日相较于2021年12月31日,意德利差走阔79个基点至216个基点,希德利差走阔94个基点至251个基点,虽然相较于2011年欧洲危机后的高点仍有较大差距,但年内快速走阔的国债利差,仍然传递出了市场对于欧洲边缘国家债务违约风险的关注。

二则,欧元对美元和人民币汇率大幅贬值,2002年以来欧元兑美元首次跌破平价水平。意大利、希腊、葡萄牙等均是欧元区成员国,若上述欧元区边缘国家发生主权债务偿付风险,对其风险敞口较大的欧元区商业银行的资产负债表也将恶化,引发金融市场对欧元区的经济衰退、债务偿付以及金融市场动荡的多重担忧。因而,年内欧元持续贬值,也是欧元区金融市场脆弱性的表征。

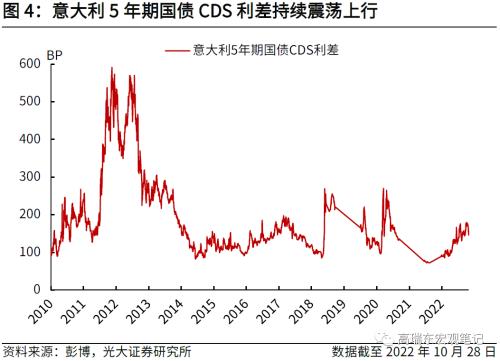

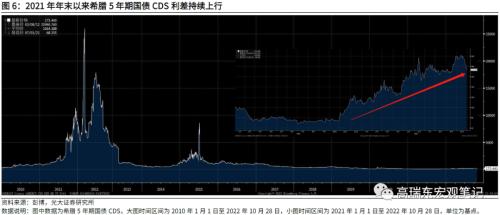

三则,衡量信用违约风险的主权债务CDS利差持续走阔。信用违约掉期(CDS)是金融市场用于缓释信用风险的重要工具,其利差走阔表征着市场计入了更多违约风险。今年以来,希腊、意大利和葡萄牙等欧洲边缘国家的主权债务CDS利差持续走阔,其中,2021年12月31日至2022年10月28日期间,意大利5年期国债CDS利差走阔54个基点至145个基点,希腊5年期国债CDS利差走阔61个基点至173个基点。

2、边缘国家债务负担有多重?

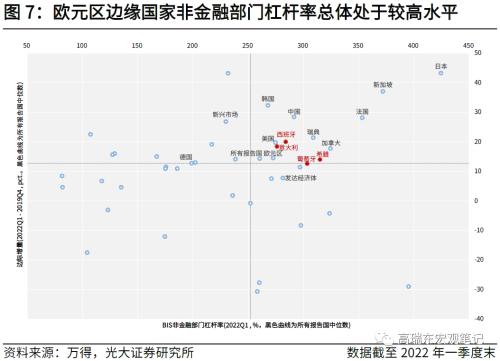

全球主要经济体中,欧元区边缘国家总体债务处于较高水平,政府债务处于极高水平。横向比较来看,据国际清算银行测算的非金融部门杠杆率,2022年一季度末,希腊、葡萄牙、西班牙和意大利分别为315%、303%、284%和276%,在所有国际清算银行报告经济体中处于较高水平;若从疫情发生以来杠杆率的增量来看,希腊、葡萄牙、西班牙和意大利分别为14pct、13pct、20pct和18pct,同样处于所有报告经济体中的较高水平。

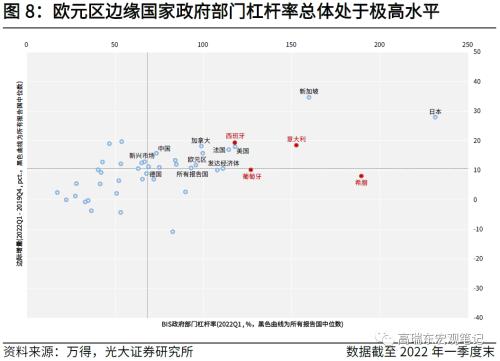

结构上来看,2022年一季度末,希腊、意大利、葡萄牙和西班牙的政府部门杠杆率分别为189%、153%、127%和118%,在所有报告经济体中处于极高水平;若从疫情发生以来杠杆率的增量来看,希腊、意大利、葡萄牙和西班牙分别为8pct、19pct、10pct和19pct,其中,西班牙和意大利的政府部门杠杆率增量处于极高水平。

欧元区边缘国家政府债务水平均高于欧债危机时期,抗疫财政支出大幅推升政府债务水平。纵向比较来看,若以一般政府债务总额占GDP比重作为观测变量,2021年末,希腊、意大利和西班牙分别为193%、151%和118%,相较欧债危机时期的2011年末,分别上行18pct、34pct和48pct。也就是说,2009年欧债危机以来,希腊、意大利和西班牙等欧元区边缘国家的政府债务水平,不仅没有得到有效去化,反而呈现出明显扩张态势,政府债务的可持续性持续恶化。

节奏上来看,2012年至2019年希腊、意大利和西班牙等国的政府部门杠杆率上行较为平缓,财政赤字率处于持续下行的趋势之中。但2020年新冠肺炎疫情全球大流行后,为了应对疫情对生产、消费等环节的冲击,各国均采取了扩张型财政政策予以对冲,其中,希腊、意大利和西班牙2020年财政赤字率分别上行至11%、10%和11%,并于2021年维持高位,推动政府部门债务水平大幅上行,将本就岌岌可危的政府债务进一步推向难以持续的高位。

意大利等欧元区边缘国家外债规模接近欧债危机时期,但短期外债规模明显低于欧债危机时期,短期债务偿付压力相对较小。一般来讲,主权债务危机的发生主要源于难以偿还到期外债,内债可以通过滚动置换和财政货币化等途径予以解决。从外债余额来看,2022年二季度末,意大利和西班牙的外债余额分别为9160亿美元和8203亿美元,接近且略低于欧债危机时期的水平。但如果从12个月内将要到期偿还的外债规模来看,意大利和西班牙的短期外债余额分别为646亿美元和581亿美元,明显低于欧债危机时期的水平。

3、边缘国债务偿付面临三重压力

不确定性压力一:全球流动性持续收紧,欧元区边缘国到期外债再融资难度增加,美联储加息节奏能否企稳以及维持高利率的时长,将是欧元区边缘国债务稳定性的重要影响因素。

2021年以来,伴随着市场对美联储逐步退出货币宽松,进而转为紧缩型货币政策预期的升温,国际资本开始加速回流美国。根据美国财政部提供的数据,2020年国际资本月均流入美国468亿美元,2021年月均为926亿美元,而2022年1-8月,国际资本月均流入美国1438亿美元。随着离岸美元持续回流美国,离岸市场的美元流动性日益收紧,对于债务国而言,债务到期后的再融资难度明显上升。同时,由于美联储不断上调联邦基金目标利率,引导长端利率持续上行,债务国到期债务的再融资成本也呈现出加速上行态势。

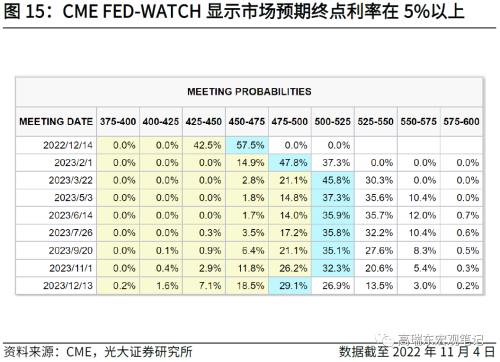

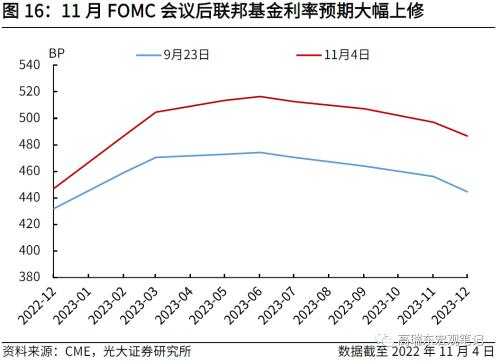

美联储9月FOMC点阵图显示,FOMC委员倾向于在2023年将联邦基金目标利率上调并维持在4.50%-4.75%,但在11月FOMC会议后美联储主席鲍威尔强调,本轮加息的终点利率将更高,加息时长将更长。随后,联邦基金利率期货显示,市场对终点利率的预期上修至5.00%-5.25%,终次加息时点也由2023年2月延后至3月。在此背景下,12月议息会议是否会放缓加息步伐,并给出更为明确的联邦基金目标利率指引,将是重要的观察节点,若美联储加息预期持续上修,则将日渐加大债务国偿债负担并弱化市场预期。

不确定性压力二:俄乌冲突推升全球能源价格,能源短缺恶化欧元区贸易条件,经常项目走弱持续消耗外汇储备,偿债能力被动削弱。

俄乌冲突发生后,美欧联手在经贸、金融等领域对俄罗斯实施制裁,导致俄罗斯石油出口受阻,部分产能退出国际原油市场,推动全球能源价格大幅上行。随后,伴随着俄乌冲突和欧美制裁的加剧,俄罗斯逐步减少对欧洲的天然气供应,进一步推升了能源价格,并且加剧了欧元区的能源短缺情况。

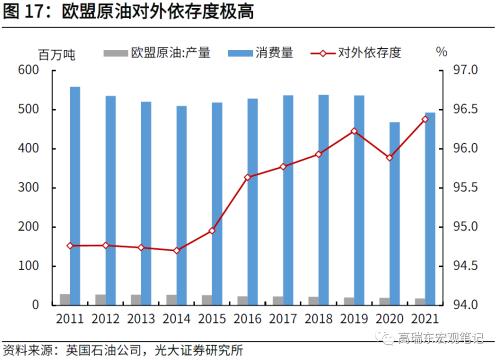

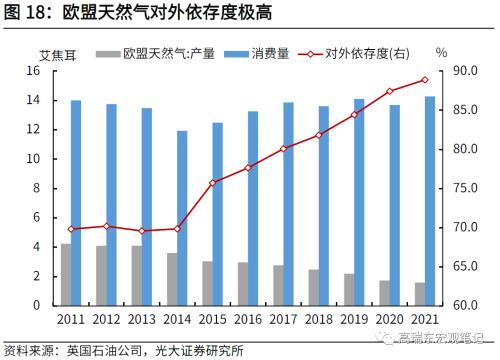

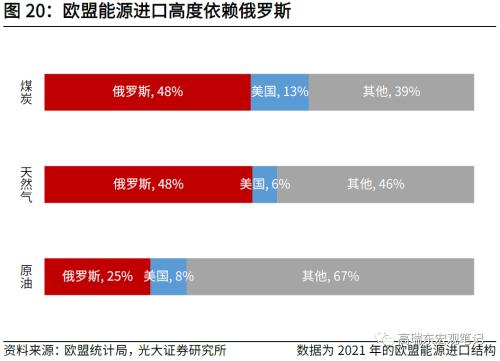

根据英国石油公司的统计数据,2021年欧盟一次能源消费结构中,原油约占34%、天然气约占25%、煤炭约占12%,三者合计约占71%;在欧盟能源自给率方面,2021年欧盟原油对外依存度约为96%,天然气对外依存度约为89%,煤炭对外依存度约为42%,三者均高度依赖于进口。而根据欧盟统计局的数据,在欧盟能源进口来源国中,2021年约为48%的天然气和煤炭进口自俄罗斯,约为25%的原油进口自俄罗斯,因而,欧盟的能源进口高度依赖于俄罗斯。

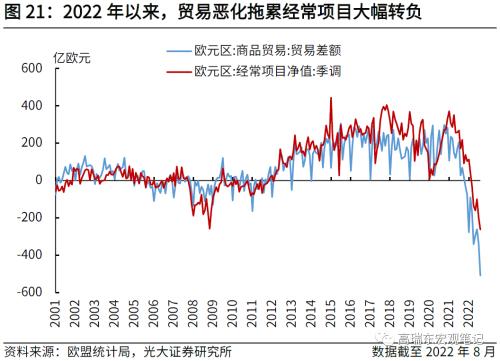

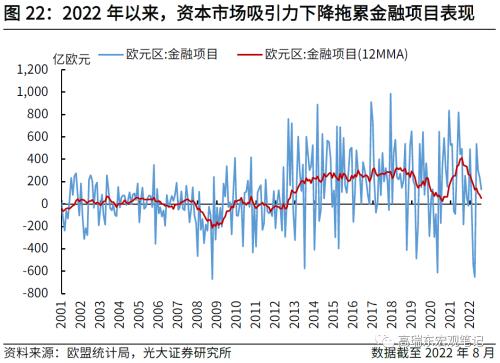

欧元区能源等资源品的对外依存度较高,随着能源补库以及能源价格的持续上行,欧元区进口增速持续高于出口增速,贸易差额逐渐由顺差逆转为逆差,并且持续走阔,拖累欧元区经常账户由净流入转为净流出。同时,在美联储持续加息的背景下,国际资本持续回流美国,进而导致欧元区的金融账户也出现趋势性恶化。在经常项下资金持续大幅流出,金融项下资金流入明显放缓的推动下,欧元区外汇储备持续消耗,外债偿付能力被动削弱。

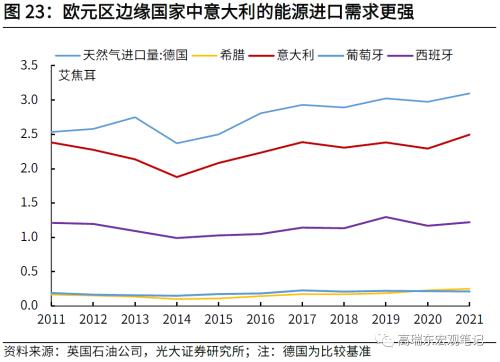

欧元区边缘国中意大利对能源进口的需求最强,对外贸易的恶化也最为严重。根据英国石油公司的数据,2021年,意大利的原油对外依存度为91%,进口原油4969万吨;天然气对外依存度为96%,进口天然气2.5艾焦耳。因而,欧元区能源短缺对意大利的冲击也更为严重,从贸易数据来看,2022年8月意大利贸易逆差走阔至96亿欧元,远高于西班牙、葡萄牙和希腊等国。

不确定性压力三:“美强欧弱”格局对欧元汇率形成明显压制,汇率贬值进一步增加了外债偿付风险。2021年下半年以来,在货币政策、经济增长和通货膨胀等多方面因素的共振作用下,“美强欧弱”的格局持续加强,欧元对美元呈现出持续大幅贬值的态势,进一步增加了欧洲国家外债的再融资和偿付成本,并且推动了金融项下资金的加速流出,助推外债违约风险上行。

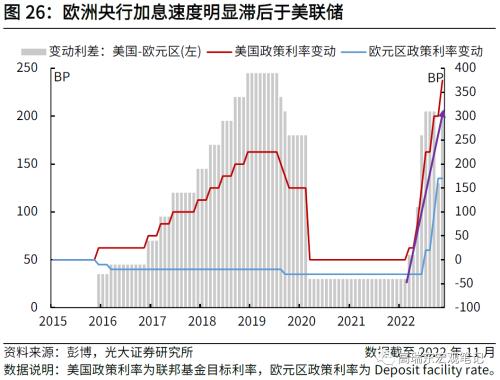

第一,2021年5月末以来,欧元兑美元持续贬值,并于8月22日再次跌破至平价以下,年内贬值幅度达12.2%(截至10月28日收盘)。欧元贬值的直接触发因素在于美国货币政策收紧节奏更快。2021年6月,美联储开始向市场释放缩减资产购买的预期,并于9月开始向市场传递加息的可能性;而欧洲央行直至2021年末才开始同市场沟通缩减资产购买的可能性。

数据层面来看,一是,2021年5月美欧广义货币增速差快速收敛,随后持续收敛直至2022年5月,欧元区广义货币增速开始快于美元,伴随着美欧广义货币增速差的收敛,欧元对美元汇率持续走低。二是,2022年1-11月,美联储分别于3月、5月、6月、7月、9月和11月,调升政策利率25BP、50BP、75BP、75BP、75BP和75BP;而欧洲央行仅于7月、9月和10月分别调升政策利率50BP、75BP和75BP,加息节奏和加息幅度都明显滞后于美联储。

欧洲央行相对滞后的货币紧缩操作,主要出于两方面考量:一是,2021年,欧元区和美国消费者通胀虽然都在快速上行,但是欧元区的通胀绝对水平相对缓和。2021年美国CPI同比增速上行5.6个百分点至7.0%,欧元区HICP同比增速上行5.3个百分点至5.0%。二是,欧洲央行官员认为通胀主要源于供应链紧张等供给侧因素,收紧货币政策无法解决供应问题。同时,考虑到欧元区面临较大的经济衰退风险,欧洲央行对收紧货币政策表现的较为谨慎。

但随着俄乌冲突对能源危机的加剧,以及美联储大幅加息给欧元区带来了更大的输入性通胀压力,欧央行已经从7月份开始改变了货币政策态度,转为追赶美联储加息步伐,并持续向市场释放紧缩预期。因而,7月以来,欧元兑美元的贬值速度有所放缓。

第二,俄乌冲突对欧元区经济增长的冲击更为严重,是欧元对美元持续大幅贬值更为深层次的推动力。由于欧元区能源等资源品的对外依存度更高,随着俄罗斯石油、天然气等能源供给不稳定性的增强,欧元区面临着较高的能源缺口,进而不得不主动收缩工业生产等耗能领域的产能,欧元区制造业PMI从3月开始陡峭下行,并于7月开始跌入收缩区间,欧元区制造业产能利用率则从2021年三季度的83%下行至2022年四季度的81.4%。同时,能源价格的持续上行,也导致欧元区的进口增速持续高于出口增速,贸易差额由顺差迅速转为逆差,进一步拖累欧元区经济增长。

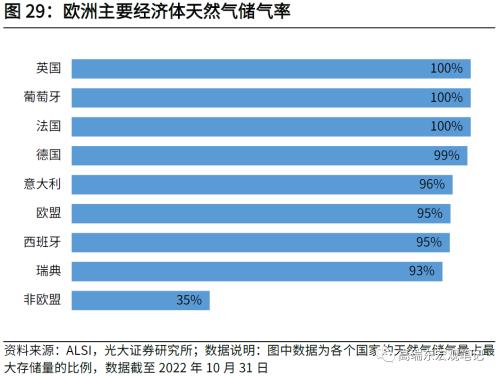

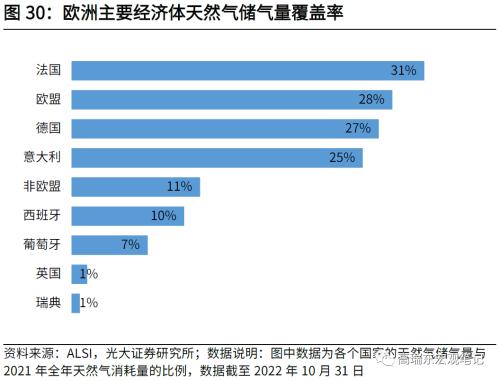

展望来看,欧元兑美元走势仍存在较高的不确定性,冬季取暖季能源供应将是对欧元区能源安全的重大考验。一是,美国在通胀粘性较强和经济仍具韧性的背景下,美联储加息节奏仍存在较高不确定性,若美联储加息预期继续上修,将会明显压制欧元表现。

二是,能源短缺对欧元区的冲击可能仍未达到峰值,2023年一季度将是重要的观察节点。随着欧美对俄罗斯制裁的不断加码,俄罗斯对欧洲的能源供应随时面临着被切断的风险,而冬季是欧洲的能源需求高峰,叠加“拉尼娜”有望再次冲击欧洲,寒冬将加大取暖用能需求,欧元区贸易逆差有望进一步走阔,并且生产经营秩序可能会遭到更严重的冲击。因而,今冬明春有望成为能源危机对欧元区冲击的顶峰,2023年一季度将是重要的观察节点。

三是,俄乌冲突后续走势的不确定较高,全球政治经济形势风险仍面临变数。2022年2月,伴随着俄乌冲突的升级,全球经济政策不确定性指数和VIX恐慌指数持续飙升,欧元受地缘政治形势压制持续贬值。随着俄罗斯发布部分动员令以及“独立公投”的持续演绎,后续俄乌冲突仍然面临着再次升温的风险,不排除俄乌冲突成为后续左右全球政治经济形势和金融市场的“灰犀牛”。

4、风险提示

1)美联储加息预期持续上修;

2)俄乌冲突突然加剧;

3)欧洲冬季气温过低冲击能源供给。